L’edizione 2024 del Rapporto Assalco-Zoomark è stata presentata alla fiera di Interzoo a Norimberga, in occasione delle anticipazioni su Zoomark International che si terrà a Bologna dal 5 al 7 maggio 2025.

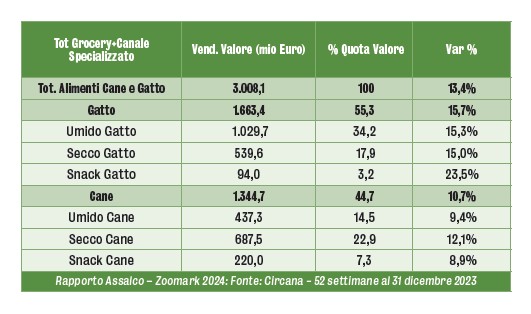

Tra le notizie caratterizzanti del Rapporto Assalco-Zoomark 2024 spicca la cifra di oltre 3 miliardi di euro che ha sviluppato il settore petfood per cani e gatti lo scorso anno sul mercato italiano (Grocery, Petshop Tradizionali, Petshop Catene+Gdo come rilevati da Circana).

A questo proposito il Presidente di Assalco Giorgio Massoni ha commentato: “Nel 2023 il petfood si conferma un mercato resiliente e questo risultato conferma l’attenzione che i proprietari riservano ai loro pet, compagni di vita”.

A questo proposito il Presidente di Assalco Giorgio Massoni ha commentato: “Nel 2023 il petfood si conferma un mercato resiliente e questo risultato conferma l’attenzione che i proprietari riservano ai loro pet, compagni di vita”.

Da 17 anni il Rapporto Assalco-Zoomark mette a disposizione di tutti gli operatori del settore i dati fondamentali per comprendere la situazione del mercato del petfood e del pet care in Italia, oltre a descrivere le tendenze che segnano i mutamenti nel rapporto tra esseri umani e animali da compagnia nel nostro Paese.

La stesura del Rapporto è a opera di Assalco (Associazione Nazionale tra le Imprese per l’Alimentazione e la Cura degli Animali da Compagnia) e Zoomark (fiera internazionale del petfood e del pet care che si tiene ogni due anni a Bologna), con il contributo di Circana (azienda leader a livello internazionale nelle indagini di mercato, nata dalla fusione tra Information Resources, Inc., meglio nota come Iri, e il gruppo Npd) e di Anmvi (Associazione Nazionale Medici Veterinari Italiani). Come sempre il Rapporto Assalco-Zoomark si compone di tre aree, mercato, sociale, salute, che insieme dipingono il quadro complessivo di un settore in continua evoluzione su tutti i fronti.

Gli alimenti per cani e gatti

Nell’anno terminante al 31 dicembre 2023 il mercato del Largo Consumo Confezionato (Ipermercati + Supermercati + Libero Servizio Piccolo + Specialisti Casa Persona + Discount + Online) in Italia ha registrato un andamento positivo con una crescita del +8,5% a valore, guidata principalmente dalla spinta inflattiva iniziata nel 2022 che si è protratta lungo il 2023.

Se andiamo ad analizzare, infatti, il trend dei volumi, il Largo Consumo Confezionato registra un -0,9%: contrazione dei consumi causata dell’erosione del potere d’acquisto dei consumatori. I principali eventi che hanno influenzato il Largo Consumo nel 2023 in Italia riguardano sicuramente l’inflazione, con i prezzi all’offerta aumentati del 9,7%, la crisi energetica e la guerra in Ucraina, tutti fattori che nel complesso hanno prodotto il rincaro generalizzato dei beni di Largo Consumo e l’erosione del potere d’acquisto delle famiglie italiane.

Se andiamo ad analizzare, infatti, il trend dei volumi, il Largo Consumo Confezionato registra un -0,9%: contrazione dei consumi causata dell’erosione del potere d’acquisto dei consumatori. I principali eventi che hanno influenzato il Largo Consumo nel 2023 in Italia riguardano sicuramente l’inflazione, con i prezzi all’offerta aumentati del 9,7%, la crisi energetica e la guerra in Ucraina, tutti fattori che nel complesso hanno prodotto il rincaro generalizzato dei beni di Largo Consumo e l’erosione del potere d’acquisto delle famiglie italiane.

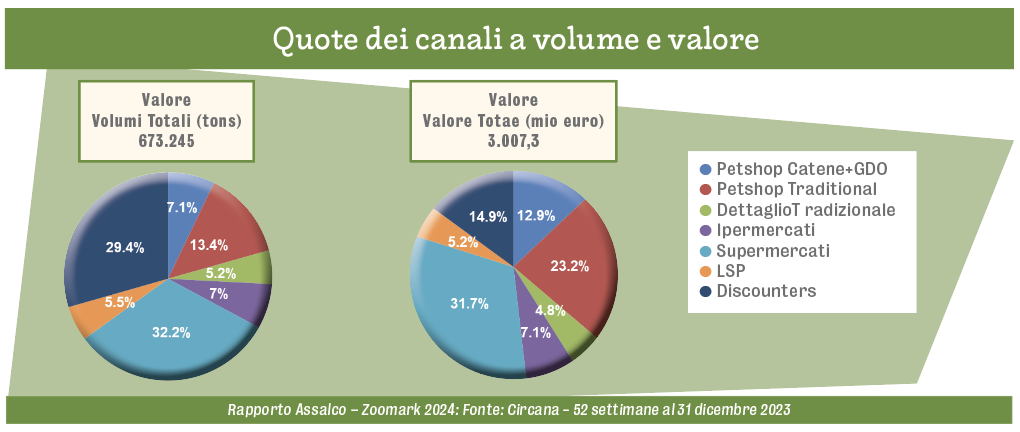

Nonostante la complessa contingenza il mercato dei prodotti per l’alimentazione dei cani e gatti in Italia (canale Grocery e canale Specializzato) ha sviluppato un giro d’affari che ha superato i 3 miliardi di euro per un totale di 673.153 tonnellate vendute. Dati che, pur tenendo conto della dinamica inflattiva che ha generato un incremento di fatturato pari al +13,4% e di una sostanziale stabilità delle vendite in volume, raggiungono un livello più alto rispetto a due anni fa (nonostante la forte crescita avvenuta durante il periodo pandemico).

Il mercato del petfood in effetti ha generato negli ultimi 15 anni un progressivo aumento di fatturato, mediamente superiore alla crescita dei volumi. Un trend spiegabile non solo dalla continua adozione di animali da compagnia, ma anche dal processo di ‘umanizzazione’ dei pet a cui consegue una maggiore disponibilità di spesa. In questo senso i consumatori desiderano prodotti sempre più premium, personalizzati per le esigenze specifiche del loro animali in base alla razza, all’età, alle abitudini e alle eventuali patologie.

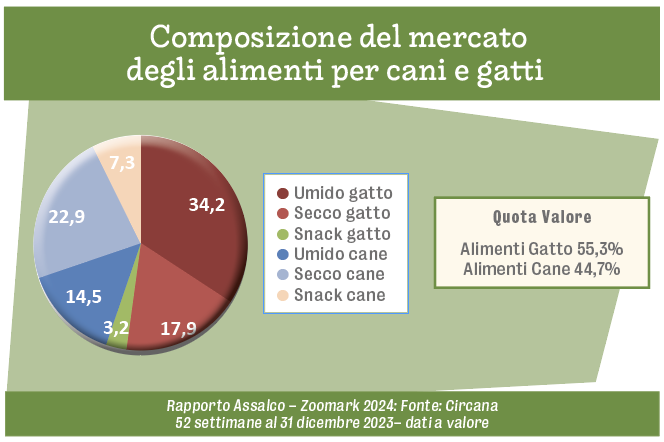

Il mercato degli alimenti per gatto (umidi, secchi e snack) rappresenta il 55,3% del totale mercato Grocery + Petshop Tradizionale + Petshop Catene+Gdo in termini di vendite in valore, con un fatturato di 1.663,4 milioni di euro (+15,7% verso il 2022). A volume gli alimenti per gatto realizzano 308,9 tonnellate che equivalgono al 46% del totale mercato. Gli alimenti per cane (umidi, secchi e snack) rappresentano, a valore, il 44,7% del totale mercato Grocery + Petshop Tradizionale + Petshop Catene+Gdo pari 1.344,7 milioni di euro. All’interno della categoria il 51,1% del fatturato è realizzato dal segmento dei secchi, il 32,5% dagli umidi e il restante 16,4% dagli snack.

Umido, secco e snack: i singoli segmenti del petfood

Nel 2023 a totale mercato rilevato da Circana, tutti i principali segmenti degli alimenti per cani e gatti continuano a mostrare tendenze a valore positive rispetto all’anno precedente. Il segmento degli alimenti umidi si conferma il più importante: registra 1.467 milioni di euro circa che equivalgono al 54,4% di quota sul totale mercato. Nell’anno terminante a dicembre 2023, si vede una continua crescita degli alimenti umidi con un incremento di fatturato pari al +13,4% accompagnati da un aumento anche a volume (+1,1%). Il canale Grocery, che ha veicolato complessivamente il 73% del fatturato (umidi gatto 73,3% e umidi cane 72,9%), ha sviluppato una crescita di fatturato pari al +16,5% con una crescita dell’1,6% a volume.

All’interno degli umidi, il segmento principale, l’umido gatto (34,2% del valore degli alimenti per cane e gatto) mostra nel Grocery una crescita del fatturato di +18,4% (+2,4% a volume), dinamica che si presenta parzialmente nei Petshop Tradizionali dove si vede una leggera crescita del fatturato pari all’ 1,2% e una flessione dei volumi (-2,5%). L’umido cane (14,5% del fatturato complessivo) nel Grocery mostra una crescita del 12,3% (accompagnata da una leggera crescita a volume), mentre una dinamica completamente opposta nei Petshop Tradizionali dove si riscontra una contrazione sia a valore (-6%) sia a volume (-11,8).

Nei Petshop Catene+Gdo entrambi i segmenti sono in forte espansione: crescita per entrambi i segmenti a doppia cifra (Umido Cane +18,8% e Umido Gatto +18%) accompagnata da un aumento della domanda. Il segmento degli alimenti secchi ha sviluppato 1.227 milioni di euro (+ 13,4% in valore e -1,1 in volume verso l’anno precedente) e si ritaglia il 40,8% di quota così composta: il 22,9% generata dal secco cane e il 17,9% dal secco gatto.

Nei Petshop Catene+Gdo entrambi i segmenti sono in forte espansione: crescita per entrambi i segmenti a doppia cifra (Umido Cane +18,8% e Umido Gatto +18%) accompagnata da un aumento della domanda. Il segmento degli alimenti secchi ha sviluppato 1.227 milioni di euro (+ 13,4% in valore e -1,1 in volume verso l’anno precedente) e si ritaglia il 40,8% di quota così composta: il 22,9% generata dal secco cane e il 17,9% dal secco gatto.

Nell’anno terminante a dicembre 2023 il Grocery, che sviluppa quasi la metà delle vendite complessive, mostra una crescita a valore a doppia cifra sia del secco gatto, precisamente del +17,2% (con una leggera flessione a volume pari a -0,5%) sia del secco cane del +15,1% (ma con una decrescita pari a -4,3% a volume); nel canale specializzato si riscontra lo scenario seguente. Nei Petshop Tradizionali entrambi i segmenti crescono del 6,1% ma con dinamiche diverse in termini di volumi: mentre secco gatto ha volumi decrescenti, il secco cane invece riesce a tenere lo stesso livello dei volumi; i Petshop Catene+Gdo si confermano ancora dinamici con tassi di crescita a due cifre (secco cane +21,4% a valore e +8,8% a volume; secco gatto +21,4% a valore e +10% a volume).

In termini di canalizzazione, a differenza dell’umido che vede un’incidenza del Grocery sulle vendite allineata per il cane e il gatto, il secco cane sviluppa la maggior parte delle sue vendite nel Petshop Tradizionale (il 42,7% delle vendite) mentre il secco gatto nel Grocery (quasi 2/3 delle vendite). Gli snack funzionali e fuoripasto per cani e gatti continuano a mostrare dinamiche positive soprattutto a valore (+13%), mentre rallenta la crescita a volume (+0,5%). Soprattutto gli snack gatto stanno vivendo un momento di vitalità con crescite a doppia cifra (a valore e a volume) che contribuiscono certamente alla performance positiva dell’intero segmento snack.

Nel Grocery gli snack gatto crescono a valore del 26,3% (+17% in volume) e gli snack cane del 11,1% (-1,7% in volume); nel canale specializzato, la dinamica positiva è guidata principalmente dai petshop Catene+Gdo dove la crescita è a doppia cifra sia per gli snack cane sia per gli snack gatto (rispettivamente +16,5% e +18,2%), nei Tradizionali invece gli snack cane mostrano una contrazione sia a valore che a volume, a differenza degli snack gatto che mostrano una crescita dell’8,1% accompagnata a un aumento della domanda (+2,7% a volume).

Le performance dei vari canali

In riferimento al mercato degli alimenti cane e gatto nel canale Petshop Tradizionale, nell’anno terminante a dic’23 si assiste a una crescita del mercato in termini di fatturato (+3,2 % verso lo scorso anno) a fronte di una riduzione dei volumi (-1,8% verso lo scorso anno). Gli alimenti per cane si confermano la categoria più importante nel Petshop Tradizionale: realizzano il 58% del totale alimenti pari a 405,3 milioni di euro.

Gli alimenti per gatto sviluppano 294,5 milioni di euro e rappresentano il 42% del fatturato. Gli alimenti per cane e gatto mostrano dinamiche simili in termini di segno nel canale: gli alimenti gatto hanno sviluppato un incremento di fatturato pari a +3,3% (-2,3% in volume) e gli alimenti cane +2,8% (-1,7% in volume).

Nel 2023 i Petshop Catene+Gdo hanno sviluppato un incremento del fatturato di +19,7% con una crescita dei volumi del +7,7%. Gli alimenti per cani hanno sviluppato il 52% del fatturato (pari a 202,7 milioni di euro e 29,8 mila tonnellate), gli alimenti per gatto il restante 48% del fatturato Petshop Catene+Gdo degli alimenti per cane e gatto (187,1 milioni di euro e 18,2 mila tonnellate).

Tutti i segmenti sono in crescita: gli alimenti per cane mostrano un tasso di crescita di poco superiore rispetto agli alimenti per gatto, ma con trend a volume perfettamente allineati. Rispetto al Petshop Tradizionale, nei Petshop Catene+Gdo si evidenzia una maggiore canalizzazione degli alimenti per gatti (38% a volume vs 31,7% del Petshop Tradizionale) e in particolar modo dell’umido gatto (22,4% a volume vs 19,2% del Petshop Tradizionale).

Per quanto riguarda la Gdo (Ipermercati + Supermercati + Libero Piccolo Servizio), nell’anno terminante a dicembre 2023 il mercato degli alimenti per cane e gatto ha sviluppato una crescita di fatturato pari a +16,3% a fronte di una riduzione a volume del -0,3%. Il livello di volumi sviluppati è comunque più alto rispetto al 2020. Anche nel 2023, nella Gdo il petfood ha sviluppato una crescita superiore a quella del totale comparto del Largo Consumo Confezionato che ha visto un incremento delle vendite in valore pari a +8,8%.

Alimenti per altri animali, accessori e lettiere

Le altre categorie oggetto d’indagine sono rilevate nella sola Gdo (Ipermercati, supermercati e LSP-Libero servizio piccolo 100-399mq). Gli alimenti per altri animali mostrano un incremento del +5,8% a valore, sviluppando un fatturato di 14 milioni di euro presso la Grande Distribuzione Organizzata. Il segmento principale si conferma quello degli alimenti per uccelli che copre quasi il 45% del valore, mentre gli alimenti per roditori, al secondo posto, rappresentano il 34% del totale.

Anche il mercato degli accessori (prodotti per l’igiene, antiparassitari, giochi, guinzagli, cucce, ciotole, gabbie, voliere, acquari, tartarughiere e utensileria varia) si conferma in crescita di +6% rispetto allo scorso anno. A trainare questo mercato è il segmento dell’igiene (tappetini assorbenti igienici, salviette, shampoo, spazzole, deodoranti, prodotti per la cura e la bellezza), che vale oltre il 51% del segmento. Per quanto riguarda le lettiere per gatti, si conferma il trend molto positivo degli ultimi anni: nell’anno terminante a dicembre 2023, nel canale Gdo, hanno sviluppato una crescita di fatturato a doppia cifra +14%.

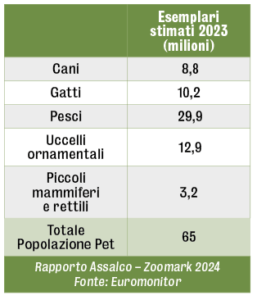

La popolazione pet in Italia e le richieste in materia fiscale

Nel 2023 la popolazione degli animali da compagnia in Italia è rimasta stabile. Euromonitor ha stimato la loro presenza in 65 milioni di esemplari. Gli animali d’affezione maggiormente presenti in Italia sono i pesci che, con quasi 29,9 milioni di esemplari, rappresentano poco meno della metà del totale dei pet che vivono nelle famiglie italiane. Cani e gatti superano i 19 milioni, di cui oltre la metà sono gatti. Euromonitor ha calcolato, inoltre, la presenza di oltre 12 milioni di uccelli, mentre i piccoli mammiferi e i rettili sono stimati in oltre 3 milioni di esemplari. Le stime sulla popolazione degli animali da compagnia saranno affiancate da dati ufficiali.

Procedono infatti i lavori per il Sistema di Identificazione Nazionale degli Animali da Compagnia (Sinac), l’anagrafe nazionale per gli animali da compagnia. La realizzazione del Sinac è un progetto di grande rilevanza ma impegnativo: al momento vi partecipano solo alcune Regioni ma si auspica, nel tempo, il conferimento dei dati da parte delle restanti. Pur essendo stabile, la popolazione degli animali in Italia è sicuramente consistente e tale da consentire un’analisi sulle realtà urbane più pet friendly del nostro Paese.

A questo proposito secondo un’indagine condotta dall’Osservatorio Quattrozampeinfiera (9.000 intervistati partecipanti all’edizione milanese della manifestazione fieristica con l’obiettivo di indagare le abitudini dei possessori di animali da compagnia), Milano si conferma come la città più accogliente per gli animali d’affezione, seguita da Roma. Milano, infatti, è stata indicata come l”ambiente ideale’ per gli animali da compagnia dal 79% degli intervistati, mentre a Roma questo dato si attesta al 75% e a Napoli al 52%. Un’indagine che mostra come nelle città, da sempre traino di qualsiasi evoluzione, la relazione con gli animali da compagnia sta sempre più crescendo in importanza e considerazione.

E visto il ruolo sociale che gli animali da compagnia svolgono nel migliorare la qualità della vita di milioni di persone, è inevitabile affrontare il tema del gravoso carico fiscale sul petfood e sulle cure veterinarie: un’aliquota Iva del 22%, attribuita di regola a prodotti e servizi non essenziali, che assimila di fatto i pet a un lusso. La richiesta di riduzione di tale aliquota Iva al 10%, sostenuta coralmente da Associazioni Animaliste e dei consumatori, dalle principali Associazioni veterinarie nonché dal mondo industriale, è una questione di civiltà, in linea con la normativa europea che indica i prodotti alimentari per animali tra quelli a cui è possibile applicare le aliquote agevolate.

“Convivere con un pet comporta responsabilità – afferma a questo proposito il Presidente Massoni – I proprietari desiderano fornire un’alimentazione equilibrata e nutriente, prendersi cura della salute dei propri animali da compagnia, educarli alla convivenza e al rispetto degli spazi comuni. È quindi necessario l’acquisto di prodotti d’uso quotidiano, oltre ad alcune spese, che incidono sul bilancio familiare. In Germania, ad esempio, in considerazione della quotidianità d’utilizzo del petfood, allo stesso viene applicata un’aliquota Iva ridotta, pari al 7%. Significa che gli italiani sugli stessi prodotti sono gravati da un’imposta sul valore aggiunto 3 volte superiore, pari al 22%. La riduzione dell’aliquota Iva sugli alimenti per cani e gatti e sulle prestazioni veterinarie al 10% potrebbe influire sul numero di abbandoni e cessioni, un atto deprecabile ma che sempre più spesso è causato da motivazioni economiche.”

Il petfood industriale: alimenti sicuri attentamente monitorati

Nell’area Salute del Rapporto Assaalco-Zoomark 2024 si parla di alimentazione degli animali da compagnia e dei benefici offerti dal petfood industriale. Su questi temi viene richiamato il nuovo Piano Nazionale di controllo ufficiale sull’alimentazione animale, valido per il triennio 2024–2026, predisposto e pubblicato dal Ministero della Salute. Il nuovo Piano è stato aggiornato sulla base di criteri di rischio che tengono conto delle risultanze degli anni di applicazione precedenti, delle allerte comunitarie, delle evoluzioni normative e di nuove esigenze di controllo ufficiale.

Nell’area Salute del Rapporto Assaalco-Zoomark 2024 si parla di alimentazione degli animali da compagnia e dei benefici offerti dal petfood industriale. Su questi temi viene richiamato il nuovo Piano Nazionale di controllo ufficiale sull’alimentazione animale, valido per il triennio 2024–2026, predisposto e pubblicato dal Ministero della Salute. Il nuovo Piano è stato aggiornato sulla base di criteri di rischio che tengono conto delle risultanze degli anni di applicazione precedenti, delle allerte comunitarie, delle evoluzioni normative e di nuove esigenze di controllo ufficiale.

Il Pnaa si propone di assicurare, attraverso il monitoraggio e la sorveglianza sui mangimi una sana alimentazione agli animali da compagnia. L’attività si basa sui risultati degli anni precedenti, ma anche su controlli di tipo ‘conoscitivo’: è il caso della Ocratossina A, introdotto nel Pnaa vigente, a tutela della salute e del benessere degli animali. Analoga cautela riguarda il packaging e in particolare la melamina, una sostanza utilizzata per produrre materie plastiche che trovano impiego anche nella produzione di materiali a contatto con gli alimenti: nel triennio 2021-2023 non sono state riscontrate irregolarità per melamina; tuttavia, il vigente Pnaa ne fa oggetto di monitoraggio.

Ma il principale esempio di come il monitoraggio del petfood sia improntato alla massima precauzione è costituito dalla verifica delle contaminazioni da Salmonella spp. L’estensione del programma di controllo agli animali da compagnia si è reso necessario al fine di garantire la tutela degli stessi, prendendo in considerazione anche la condizione di convivenza con l’uomo. Dall’analisi degli ultimi dati disponibili riferiti al precedente Piano 2020-2023 è stata identificata una sola non conformità. Nel triennio 2024-2026 sono considerati invece ad ‘alto rischio’ alimenti crudi per animali da compagnia, le c.d. diete Barf (Biologically Appropriate Raw Foods) e Rmbd (Raw Meat Based Diets).

A tal proposito, in occasione del 30° meeting Efsa dedicato ai rischi emergenti in sanità pubblica, la Fve-Federazione dei Veterinari Europei ha evidenziato come le diete per gli animali da compagnia a base di carne cruda siano una pratica rischiosa anche per la salute pubblica e per l’ambiente. Questo tipo di alimentazione rischia infatti di trasmettere agenti patogeni tanto agli animali da compagnia quanto alle persone. Per questo motivo la Fve ritiene di ricordare a tutti i Medici Veterinari la necessaria sensibilizzazione dei proprietari di animali da compagnia sui rischi associati all’alimentazione dei pet con carne cruda.